042-318-0450

受付9:00~18:00 日曜祝日定休

生命保険の非課税枠と相続税

生命保険金と相続税

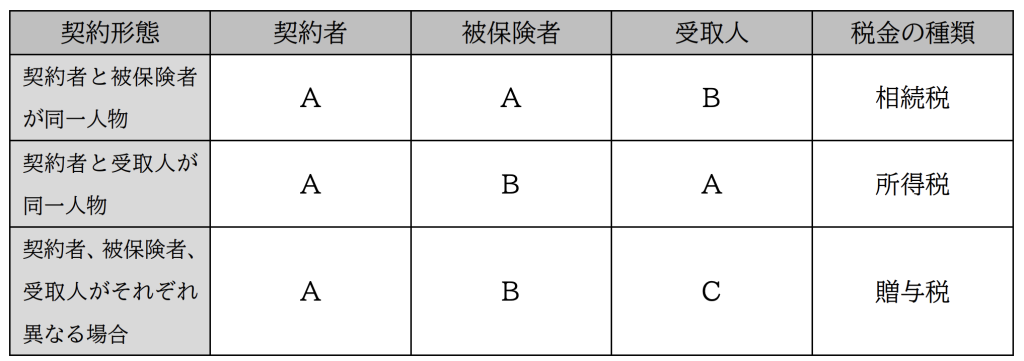

生命保険金は、被相続人(亡くなった人)が被保険者となっている場合、被相続人の死亡後、相続人に支払われます。入院給付金など非課税となる一定の給付を除いて、保険の種類や契約形態(契約者、被保険者、受取人の関係)により、相続税、所得税、贈与税のいずれかの対象になります。

生命保険金には非課税枠がありますが、必ず適用されるわけではありません。受け取る人の立場や生命保険金の中身によって変わります。非課税枠が適用される生命保険金は、次の要件を満たしたものです。

被保険者と契約者…被相続人(A)

受取人…相続人(B)

生命保険は民法上の相続財産ではありません。その為、受取人である相続人が相続放棄をした場合でも、生命保険金は受け取ることが可能です。

生命保険金の非課税枠

生命保険金の非課税枠は、「法定相続人の数×500 万円」で計算します。ここでいう「法定相続人」とは、民法上の相続人のことです。非課税枠の計算では、相続放棄をした相続人も法定相続人の数に含めます。

相続人全員が受け取った生命保険金の合計が「500 万円×法定相続人の数」以下であれば、相続税はかかりません。

受取合計額がこの非課税枠を超えると、「相続人が受け取った生命保険金の合計額-(500 万円×法定相続人の数)」の部分につき、相続税がかかります。

受取人固有の財産という権利を活かす(多く遺したい相続人がいる場合)土地や建物、家財、株式といった相続財産は、被相続人が亡くなった時点で相続人の共有財産になり、相続人間で遺産分割協議の対象となります。生命保険は相続財産ではなく、受取人固有の財産となります。したがって、原則、遺産分割の対象とはなりません。

この仕組みを利用して、多く遺したい相続人がいる場合は、生命保険の受取人を多く遺したい相続人に指定して生命保険を準備することで多くの財産を遺すことが出来ます。ただし、相続財産全体の半分以上となるような生命保険金や状況と照らして高額すぎる生命保険金は相続財産として判断される可能性も考えられるので、無制限に受取人固有の財産と判断されるとは限らないことに留意しましょう。

ひらり行政書士事務所は稲城市を中心に活動しています。先ずはお客様のご相談を受け、課題と目標を明確にいたします。そこからお客様の理想と現実を埋める可能性を提示いたします。最終的な問題解決までフルサポートさせていただきます。